Birinchi ssudalar va omonat-ehromlari

Zamonaviy tushunchadagi bank tizimlari va munosabatlari pullarning o‘zidan ham qadimiyroq ekanligini tasdiqlash uchun barcha asoslar mavjud. Yunonistonlik shoir Gesiod eramizdan avvalgi VIII–VII asrlardayoq ssuda shaklidagi qarzlar haqida yozgan, birinchi tangalar esa taxminan eramizdan avvalgi 685-yilda qadimgi yunonlarga oid Lidiya davlatida paydo bo‘lgan. Aslida, birinchi ssuda sifatida o‘simlik mahsulotlari va chorva mollari bo‘lgan: bir xo‘jaliklar hosil bo‘lmagan yillarda ularni boshqa xo‘jaliklarga qarzga berib turgan.

Mesopotamiya aholisi bank munosabatlarining kashshofi hisoblanadi, zero ular don, chorva mollari va boshqa boyliklarni saqlash uchun ehromlardan foydalana boshlaganlar. Miloddan avvalgi IV va III ming yilliklarda Mesopotamiyada istiqomat qilgan shumerlar pul sifatida “sikllar” deb nomlanuvchi metall quymalarni muomalaga kiritgan. Xuddi shu mintaqada yashagan somiy qabilalariga mansub xaldeylarning savdo jamiyatlari esa qarzga pul bera boshlagan.

Asta-sekin pul munosabatlarini tartibga solish zarurati yuzaga kelgan. Turli mamlakatlarning savdogarlari zarb qilingan tangalarni ayirboshlashni boshlagan. Qarimgi Yunonistonda pul maydalovchilar – trapezitlar paydo bo‘lgan. Ular maxsus shoxobchalarda ishlagan va vaqt o‘tib, masalan, pullarni saqlash kabi yangi vazifalarni o‘z zimmasiga ola boshlagan.

Qadimgi Yunoniston tanazzulga yuz tutganidan so‘ng estafeta Rimga o‘tgan va u yerda mensariy va argentariylar yuzaga kelgan. Birinchilari tangalarni ayirboshlashga ixtisoslashgan bo‘lsa, ikkinchilari pullar saqlash va shaharlararo yetkazish bilan shug‘ullangan.

Birinchi bankirlar

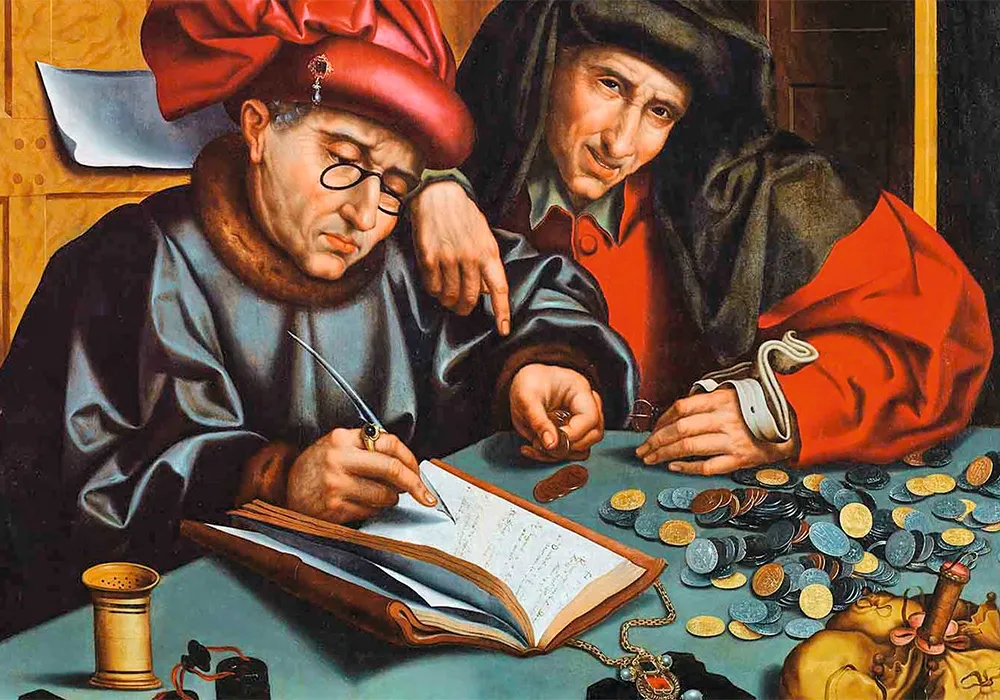

Zamonaviy bank tizimi dunyoga kelgan makon sifatida o‘rta asrlardagi Italiyani qayd etish mumkin. Jo‘shqin savdo mahalliy pul maydalovchilar roli keskin oshishiga sabab bo‘lgan. Ular tangalar ekspertizasi va ayirboshlash bilan shug‘ullanib, ularning narxi orasidagi farqda foyda ko‘rgan. Og‘irligi va o‘g‘irlanishi xavfi sababli uzoq masofalarga o‘zi bilan tangalar olib yurishni istamagan xorijlik savdogarlarga ssudalar berilib, ulardan saqlash uchun pul olingan. Ular to‘lovchilarga pul olinganligi to‘g‘risida notarius tasdiqlagan va keyinchalik veksellarga aylangan tilxatlarni bergan.

Pul maydalovchilar shahar maydonlaridagi bozorlar yonida “banco” deb nomlangan shoxobchalardagi stollar atrofida o‘tirgan holda ishlagan. Shu bois XII asr Genuyasida pul maydalovchilarni bankirlar deb atay boshlaganlar. Ular savdolar va hunarmandlar bilan birlashmalar (gildiyalar) tashkil qilib, keng ko‘lamdagi moliyaviy xizmatlar, jumladan tilxatlar savdosi va kredit ajratish bilan shug‘ullangan. Kredit uchun ular ko‘pincha xiyla yo‘lidan borgan: sudxo‘rlik cherkovdan chetlatilishga sabab bo‘lishi mumkin edi. Masalan, ular saqlash uchun topshirilgan qimmatli buyum narxining 20 foizi miqdorida qarz berishi mumkin edi.

Birinchi bank tizimi

Uyg‘onish davridagi birlashma faoliyati bilan bank ishining taraqqiyoti ham o‘zaro aloqador. Bu voqeada Medichi oilasi muhim o‘rin tutadi. 1397-yilda Florensiyada Jovanni Medichi veksellar va kredit xatlari keng qo‘llanilishi sababli boshqa raqobatchilarni tez ortda qoldirgan Medichi Bankiga asos soladi. Zamonaviy cheklarning ajdodi sanalmish veksellar tushunarli va oson kreditlar va qarzdorlik tizimini taqdim etgan holda, savdo amaliyotlarini sezilarli darajada osonlashtirar edi. Kredit xatlari esa to‘lovlar kafolatiga aylanib, savdoni, jumladan xalqaro savdoni yanada xavfsiz va qulay qilgan.

XV asrda Kozimo Medichi boshqaruvi ostida bank Yevropaning ko‘plab yirik shaharlari, jumladan Rim, Venetsiya va hattoki Jenevada o‘z filiallarini ochib, faoliyati maydonini kengaytirgan. Ularning orasida – 1472-yilda Siyenada asos solingan va bank sohasi bunyod bo‘lishining jonli guvohi sifatida hozirgi kunga qadar ishlab turgan Banca Monte dei Paschi di Siena ham bo‘lgan.

Birinchi Markaziy bank

XVII v asr oxirida Angliya hukumati bezovtalik bilan Fransiya bilan urushdan keyin bo‘shab qolgan g‘aznani to‘ldirish usulini izlardi. Shotlandiyalik moliyachi Uilyam Paterson hukumatni moliyalashtirish uchun Angliya Bankini yaratish g‘oyasini ilgari surgan. U belgilangan summa o‘rniga obligatsiyalar chop etilishi evaziga hukumatga 1,2 mln funt sterling qiymatida qarzni taklif qilgan.

Paterson 1609-yilda mazkur moliya muassasasi doirasida moliyaviy operatsiyalarni qayd etish va o‘tkazish uchun hisob birligi – “bank florini”ni yaratgan Amsterdam banki namunasidan ilhomlangan. Florin sof kumushning ma’lum miqdoriga teng bo‘lib, asosan yirik va xalqaro savdo bitimlarida qo‘llanilgan. Bank florini ishonchli va barqaror valyuta shakliga aylangan.

1694-yilda ochilgan Angliya Banki dunyodagi birinchi mamlakat markaziy banki hisoblangan. Bir yildan so‘ng u Londonda banknotalar bosib chiqarish bo‘yicha mutlaq huquqni qo‘lga kiritgan. Shuningdek, hukumat barcha davlat to‘lovlari bank orqali amalga oshirilishiga doir qaror chiqarib, bankka o‘z hisob-kitoblarini yuritish monopoliyasini taqdim etgan.

Oltin standart

Napoleon janglaridan keyin Angliya iqtisodiyotni barqarorlashtirish hamda dunyoda funt-sterlingga bo‘lgan ishonchni tiklash zaruratiga to‘qnash kelgan. Buning uchun hukumat 1816-yilda keyinchalik “oltin standart”ni belgilab bergan Metall tangalar to‘g‘risidagi qonunni (Coinage Act) qabul qilgan. Ushbu tanga tizimida milliy valyuta qiymati oltinning ma’lum vazniga bog‘langan.

XIX asr davomida oltin standart Yevropa va Amerika mamlakatlarini, jumladan Germaniya, Fransiya va Qo‘shma Shtatlarni qamrab olgan. Oltin xalqaro pul tizimining “cho‘qqisiga” aylangan, chunki u valyutalar barqarorligini ta’minlab berardi. Biroq, bu tizim ham kamchiliklardan holi bo‘lmagan, zero davlatning pul siyosatini o‘tkazish imkoniyatlarini cheklagan va deflyatsiya jarayonlariga sabab bo‘lishi mumkin edi. Birinchi jahon urushidan boshlab aksariya mamlakatlar yanada moslashuvchan tizimlar foydasiga oltin standartdan voz kechgan.

Birinchi pul o‘tkazmasi

Amerikaning XIX asr o‘rtasida asos solingan Western Union telegraf kompaniyasi 1871-yilda telegraf orqali dastlabki pullarni muvaffaqiyatli jo‘natish orqali bank xizmatlari sohasida inqilobni amalga oshirgan. Bu real vaqtda pullarni katta masofalarga jo‘natish imkonini berdi. Ushbu ilgarilash pul o‘tkazmalarini nafaqat tezkor, balki xavfsiz ham qilishga erishdi, chunki telegraf xabarlari kodlangan edi. Bu bilan Western Union zamonaviy elektron to‘lovlar va internet-banking tizimlariga olib kelgan inqilobni boshlab berdi.

Global moliya institutlari

Ikkinchi jahon urushi yakunida hukumatlar yangi xalqaro iqtisodiy tartibini yaratish ustida jiddiy muhokamalar yurita boshladi. 1944-yil iyulida Amerikaning Bretton-Vuds shahrida jahonning 44 davlati vakillari ikkita muhim moliya instituti – Xalqaro valyuta fondi (XVF) va Jahon bankini tashkil etish yuzasidan bitimni imzoladi.

XVFning vazifasi mamlakatlarga ayirboshlash kurslarini barqarorlashtirish va to‘lov balansi defitsitini bartaraf etish uchun qisqa muddatli kreditlar taqdim etishdan iborat bo‘ldi. Shuningdek, XVF global darajada makroiqtisodiy siyosatni muvofiqlashtiruvchi organga aylandi. Jahon bankining asosiy vazifasi esa rivojlanayotgan davlatlarda uzoq muddatli loyihalarni moliyalashtirishga qaratilgan.

Xuddi shu davrda qat’iy belgilangan, ammo tuzatish kiritish mumkin bo‘lgan valyutalarni ayirboshlash kursi tizimi yaratildi. U AQSh dollariga nisbatan tartibga solinar edi, dollar esa, o‘z navbatida, oltinga bog‘langan bo‘lgan. Tizimning jahon iqtisodiyoti barqarorligini ta’minlashi va xalqaro savdoni yengillashtirishi ko‘zda tutilgan.

Bretton-Vud tizimi 1970-yillarning boshigacha amal qilgan, so‘ngra “suzuvchi” ayirboshlash kurslari tizimiga almashtirilgan. Biroq XVF va Jahon banki, rollari va vazifalari rivojlanganiga qaramay, hozirgacha asosiy moliya institutlari bo‘lib qolmoqda.

Birinchi kredit kartasi

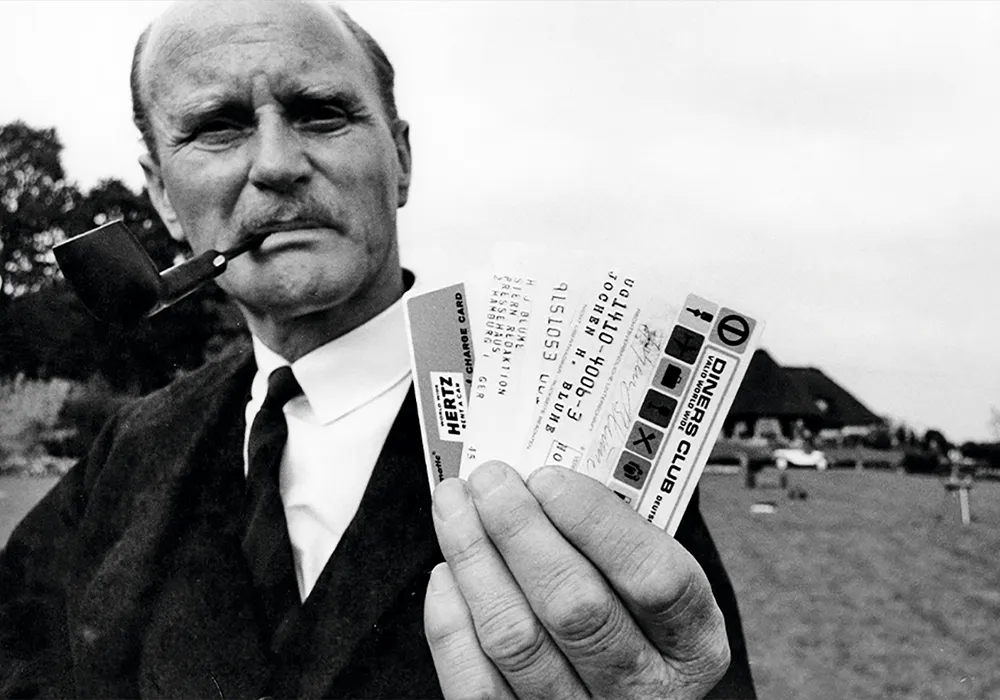

1949-yilda amerikalik tadbirkor Frenk Maknamara restoranda unutilgan hamyon bilan bog‘liq voqeadan so‘ng naqd pullarning o‘rnini bosa oladigan universal to‘lov vositasini yaratish fikriga kelgan. Bir yildan so‘ng u dunyodagi birinchi kredit kartasini chiqargan Diners Club kompaniyasiga asos solgan.

Kredit kartalar tranzaksiyalarni soddalashtirish va tezlashtirish, shuningdek yanada xavfsiz qilish orqali bank ishi va reteylda sifatli odimlashni amalga oshirdi. Ular iste’molchilar uchun xolislik dasturlari va xilma-xil moliya qurollari kabi zamonaviy marketing strategiyalari shakllanishida muhim o‘rin tutadi.

Internet-banking

Internetning muvaffaqiyati internet-banking va elektron to‘lov tizimlari paydo bo‘lishiga olib keldi. Banklar bank hisobvaraqlaridan onlayn foydalanish imkonini taqdim eta boshladi, bu mijozlarga filiallarga tashrif buyurmagan holda mablag‘larini 24/7 rejimida boshqarish imkonini berdi. PayPal kabi to‘lov tizimlarining paydo bo‘lishi dunyoning turli qismlaridagi foydalanuvchilar o‘rtasidagi to‘lovlarni tez va xavfsiz amalga oshirishga yordam berdi.

Onlayn-banking va to‘lov tizimlari iste’mol harakati sxemalari, bank infratuzilmasi va global iqtisodiyotni butkul o‘zgartirib yubordi. Ushbu innovatsiyalar XXI asrda fintex-sanoatini yanada rivojlantirish hamda iqtisodiyotni o‘zgartirish uchun poydevor yaratdi.

Fintex

Global moliyaviy inqirozdan keyin moliyaviy texnologiyalar sohasi (financial technologies, yoki fintech) yangi bosqichga chiqdi. Mobil to‘lovlar va pul o‘tkazmalaridan tortib kraudfanding va robotlashtirilgan investitsiya platformalarigacha – takliflar xilma-xilligi mos ravishda o‘sib bordi.

Fintex sohasining o‘sishi moliyaviy xizmatlar demokratlashishiga sabab bo‘lib, ularni foydalanuvchilarning keng doirasi, jumladan avvallari an’anaviy bank tizimidan uzilgan odamlar uchun ochib berdi. Shu bilan birga, u tezkor sur’atlarda o‘zgarib borayotgan “landshaftga” moslashish zaruratiga to‘qnash kelgan an’anaviy moliyaviy muassasalarga “da’vat qildi”.

Zamonaviy banking Qadimgi Mesopotaniyadagi moliyaviy munosabatlardan ancha uzoqlashgan bo‘lishiga qaramay, kelajakdagi moliyaviy munosabatlarni tasavvur qilish qiyin. Texnologiyalarning keskin rivojlanishi yangi imkoniyatlar va da’vatlarni yaratmoqda. Faqat bir narsa ma’lum: innovatsiyalar hamma narsani yanada moslashuvchan va barqaror qilish orqali moliyaviy landshaftni o‘zgartirishda davom etadi.

Noo‘rin joyda, nojo‘ya vaqtda

Noo‘rin joyda, nojo‘ya vaqtda